起業家が知っておくべき消費税の話➀

事業を経営していると色々な税金がかかってきます。

儲かった利益に対しては

個人事業主の場合は「所得税」

会社設立の場合は「法人税」

設備を所有していると

「固定資産税」

「償却資産税」

「自動車税」

などなどが代表的なものになります。

消費税は「所得税や法人税のように出た利益に対して課税」されたり、「固定資産税などのように設備を所有していたら課税」というような単純な仕組みではありません。会社が赤字なのに支払う必要がある事もあるのです。

消費税は仕組みが複雑なのに税額は大きい税金です。消費税を申告する必要が出てきたら、税理士にお願いする事をオススメします。

消費税の仕組みについて、2回に分けて簡単に説明して行きたいと思います。

起業後に関わってくる税金についてはこちらのページをご覧下さい。

会社設立後に関わってくる税金のまとめ

消費税の基本的な仕組み

みなさんが買い物をする時、100円の商品を購入すると消費税が上乗せされて108円をお支払いされていると思います。この消費税ですが、みなさん自身が税務署に対して支払う訳ではありません。

消費税は、お客さんが商品を購入する際に係わった企業が税務署に対して支払うという仕組みになっています。

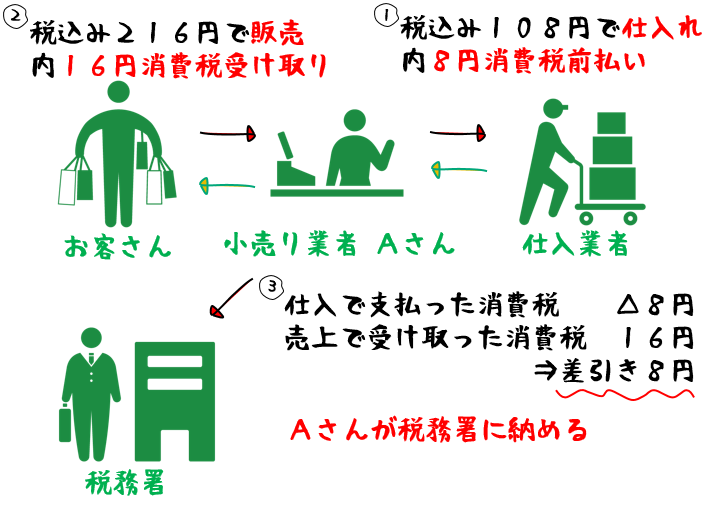

小売業者Aさんの例で解説

小売業者Aさんは

➀まずは商品を仕入業者より108円で購入します。この時、代金の内8円は消費税として支払しています。こちらの8円については、仕入業者に支払っていますがAさんが消費税を支払ったという事で消費税の納付額の計算の時に差し引く事ができます。

➁次にお客さんに対して商品を216円で販売しました。この代金の内16円は消費税として受け取っています。

➂Aさんは仕入業者に8円の消費税を支払っており、お客さんから16円の消費税を受け取っています。ここで、支払った消費税8円と受け取った消費税の16円を差し引くと消費税分8円Aさんが儲かっている事になります。この8円を原則年1回の決算時にAさんが税務署に対して納付します。

これが一連の消費税の計算、納付の仕組みです。簡単に言うと「経費と売上の消費税について儲かった分だけ税務署に納める」という事です。

図で見てみましょう。

原則年1回纏めて納付、金額も結構大きい

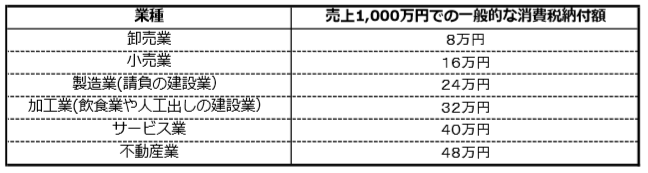

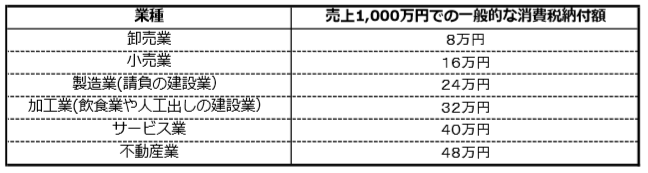

消費税は基本的に年1回の纏め払いです。1年間の取引を集計して決算時に税務署へ納付する事になります。税額は業種によって異なるのですが、金額もなかなか大きい税目です。年商1000万円程度の会社ですと一般的には下の図のとおりです。

利益が出ていなくても消費税は納税しなければいけない

全ての取引に消費税が関係してくる訳ではない

消費税の納税額の計算については

売上で受け取った消費税-経費で支払った消費税=儲かった消費税分を納付する

というお話をしました。

ですが、全ての取引に消費税が関係してくる訳ではありません。消費税が関係する取引というのは以下の条件に全て該当するものになります。

➀国内で行われる取引であること

➁事業者が事業として行うこと

➂対価を得て行うこと

➃資産の譲渡や役務の提供があること

かなりかいつまんで説明しますが

1.海外での取引

2.個人的なお手伝いのお礼として受け取ったお金

3.おまけ的な無料サービス

4.物を渡さない、サービス提供しない

といったことに関する売上と経費に消費税は関係がありません。

また、消費税の対象となる条件に該当しても

住宅の貸し付け

土地の貸し付け

などの政策的配慮で消費税は関係ないよという事になっているものもあります。住む所まで消費税を負担させてしまうと可哀想という配慮ですね。

消費税が関係無いとされる取引で一般的に間違いが多いのは

輸出入での売上や経費

住宅を貸した家賃収入、住宅を借りた際の家賃

このような経費や売上がある方は注意が必要です、キチンと処理をしていないと余分に消費税を納めてしまったりするからです。

また、輸出事業(国外での取引)の場合は、国内で支払った消費税が税務署から戻ってくるというお得な場合もあります。

こういった方は税理士さんに相談しておくべきでしょう。

経費の使い方で消費税額が大きく変わる

従業員さんや社長さんに支払ったお給料というのは消費税は関係ありません。そもそも従業員さんなどは「事業者」ではないからです。

極端な例ですが

【従業員さんの場合】

売上108万円(内消費税8万円)

お給料108万円(内消費税0円)

利益0円

⇒消費税額8万円

【業務委託さんの場合】

売上108万円(内消費税8万円)

業務委託報酬108万円(内消費税8万円)

利益0円

⇒消費税額0円

ここまでのお話でおわかりになると思いますが、利益が0円、会社は儲かっていない、お金も残っていない。こんな状況でも経費の形によっては消費税を納付する必要があるのです。ご自分の事業が「売上ではどの程度消費税を受け取って」「経費ではどの程度消費税を支払う」「経費をどの様な形にすれば消費税が押さえられる」という事は頭の片隅に入れておくべきでしょう。

また、「経費をどの様な形にすれば消費税が押さえられる」という事はかなり難しい問題ですので、税理士さんにご相談する事をオススメします。

最後に

このページのまとめ

〇消費税は「売上で受け取った消費税」-「経費で支払った消費税」⇒「儲かった消費税分を税務署に納める」という構造になっている。

〇消費税は原則年1回まとめて税務署に納付する、金額も結構大きい。目安は図のとおり。

〇全ての売上と経費に消費税が関係してくる訳ではない事に注意!

〇輸出事業を行っている方は国内で支払った消費税分が戻って来てお得な場合有り。

〇消費税が関係無い経費に注意、経費の形で消費税額が大きく変わってしまう。代表的なものはお給料。ご自分の会社がどうやったら消費税が押さえる事ができるのか、頭の片隅に入れておく事が重要。

次回はこんな事について解説します

ここまでご覧頂いてありがとうございます。

次回は

消費税を納付しなければ行けない場合と納付しなくていい場合

経費で支払ったい消費税が戻ってくる場合

起業家が知っておくべき消費税との付き合い方

について解説していきます。