会社設立後、初めて役員報酬を決める時の段取りについて

会社設立後、必要な届出をすませたら役員報酬を決定する必要があります。役員報酬を決める時にも色々やらなければいけない事がありますので、今回はその段取りについて解説していきます。

会社を設立したから次は役員報酬を決めなきゃ…という方は沢山いらっしゃるでしょう!役員報酬を決める際に知っておくべき事や決めた後のタスクを纏めているので確認下さい。

また、これから会社設立しようと考えている方、J.J.works行政書士事務所ではこういった会計や資金繰りの知識、税理士さんの選び方までフォローしてるので相談下さいね。

【目次】

役員報酬決定の期限

役員報酬と会社の利益・税金の関係を確認しよう

役員報酬と給与の違いを確認する

役員報酬のルールを確認をしよう

役員報酬のルール破ると…!?

役員報酬決定の期限

会社設立から3カ月以内

会社から毎月支給する役員報酬については会社設立後3ヶ月以内に金額を決定する必要があります。

一度決めたら毎月必ずその金額の役員報酬を支給する必要があり、次の決算まで金額を変更する事ができません。このようなルールがある為、会社設立から3カ月以内とはいえ慎重に決めたいですね。

では、次に役員報酬と会社の利益の関係、そして役員報酬のルールを確認しましょう。

関連リンク

このページの目次に戻る場合はコチラ

このページの目次に戻る

役員報酬と会社の利益・税金の関係を確認しよう

役員報酬は会社の経費=会社の税金が減る

会社から受け取る役員報酬は会社の経費になります。これは役員報酬を高く設定すると、その分会社の利益が減るので会社の決算で発生する税金が減ると言う事です。

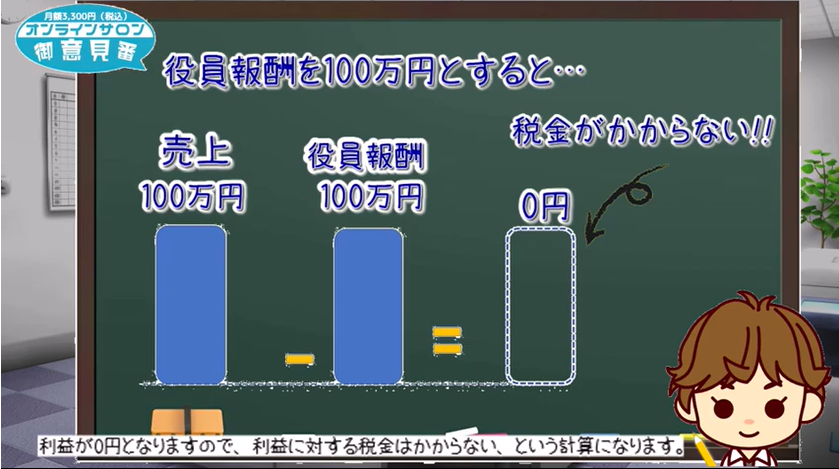

年間売上100万円の会社で年間の役員報酬を100万円にした場合、単純に会社の儲けは0円となります。こうなると会社の利益は0円なので会社の利益に対する税金はかかりません。

※赤字の7万円は除きます。

役員報酬には税金・社会保険料がかかる

会社から役員報酬を受け取る事で会社の利益が減るので、結果として会社の税金が減る事になります。ただし役員報酬には税金と社会保険料が発生します。

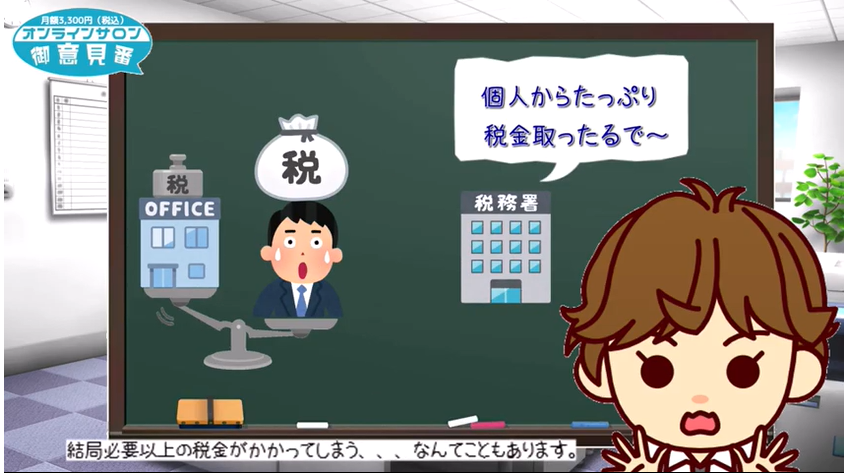

節税対策は基本的に役員報酬の額面は下げた方がいいです。役員報酬を上げると所得税もそうですが、特に社会保険料がめちゃくちゃ高いです。

あんまり高くすると上の図のようになってしまいます。役員報酬を決める時は「会社にかかる税金」と「個人にかかる税金と社会保険料」のバランスをよく考えて決める必要がありますね。

関連リンク

こちらの解説の詳細は下記リンクをどうぞ!

役員報酬の決め方① 役員報酬と会社の利益の関係を解説!

このページの目次に戻る場合はコチラ

このページの目次に戻る

役員報酬と給与の違いを確認する

仕事をしていなくても受け取れるか否か

役員報酬は「役員である事の責任の対価」です。なので、役員として会社に登記されている限り仕事を実際していなくても会社から役員報酬を受け取る事ができます。

ただし、不相当に高い役員報酬はダメ!というルールもあるので注意。とはいえ仕事をしていない役員にも月々8万円程度支給(役員報酬を決める時に重要!)する分には問題ありません。

一方「給与は仕事をした分しか受け取れない」のです。仕事をしていない方に支給する給与は、嘘の経費となってしまい税務署に怒られてしまいます。

役員報酬は金額関係なく社会保険加入義務がある

このように「仕事をしていなくても受け取る事ができる」役員報酬ですが、役員報酬は受け取る金額に関係なく社会保険に加入しなければいけないというルールがあります。

正確に言うと「常勤(常に勤務している)役員は金額の大小に関わらず社会保険に加入」「非常勤(いつもいない)役員は社会保険に加入しなくていい」というルールです。

一方、給与は労働時間によって社会保険の加入の有無が決まります。これがどのように影響をうけるのか?役員報酬を決める際の節税対策を見ながら考えましょう。

役員報酬を身内に移して節税する仕組み

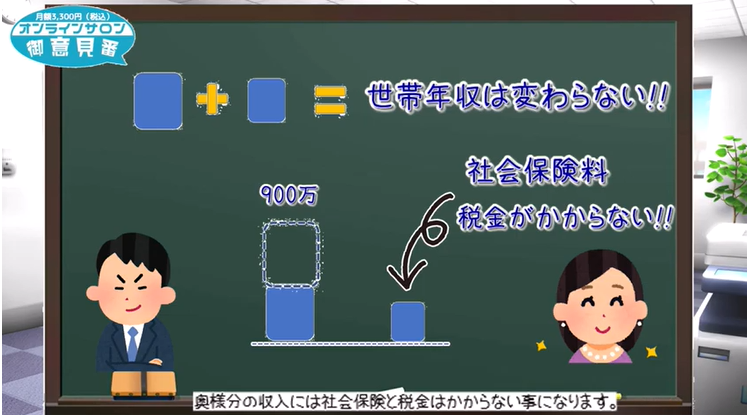

例えば、社長さんの役員報酬が年間900万円あったとします。そのままだと900万円全額に対して税金や社会保険料が発生するという事になります。

ここで、奥様に登場して頂きます!月々8万円(年間98万円)を、奥様にお給料ないしは役員報酬を支給する事で社長さんの所得を移すのです。

年間98万円とは、扶養家族の範囲内ですので税金がかかりません。

社長さんが年収812万円、奥様年収98万円。社長さんにしか税金や社会保険料はかかりませんが、世帯年収は変わりませんよね。

このケースで奥様に社会保険が発生するか否かで節税効果は大きく変わりますよね。

奥様を役員にせずに会社を設立した方は、奥様に領収書整理などしてもらって8万円社長様の所得を移す(何もせずに給与8万円支給は駄目ですよ)といいでしょう。

奥様を役員にして会社設立した方は、社会保険に加入してしまうと負担が大きいので、将来年金事務所に怒られるリスクを承知で奥様の社会保険未加入で行くか、諦めるかしましょうね。

関連リンク

こちらの解説の詳細は下記リンクをどうぞ!

役員報酬の決め方② 役員報酬と給与の違いを解説!

このページの目次に戻る場合はコチラ

このページの目次に戻る

役員報酬のルールを確認しよう

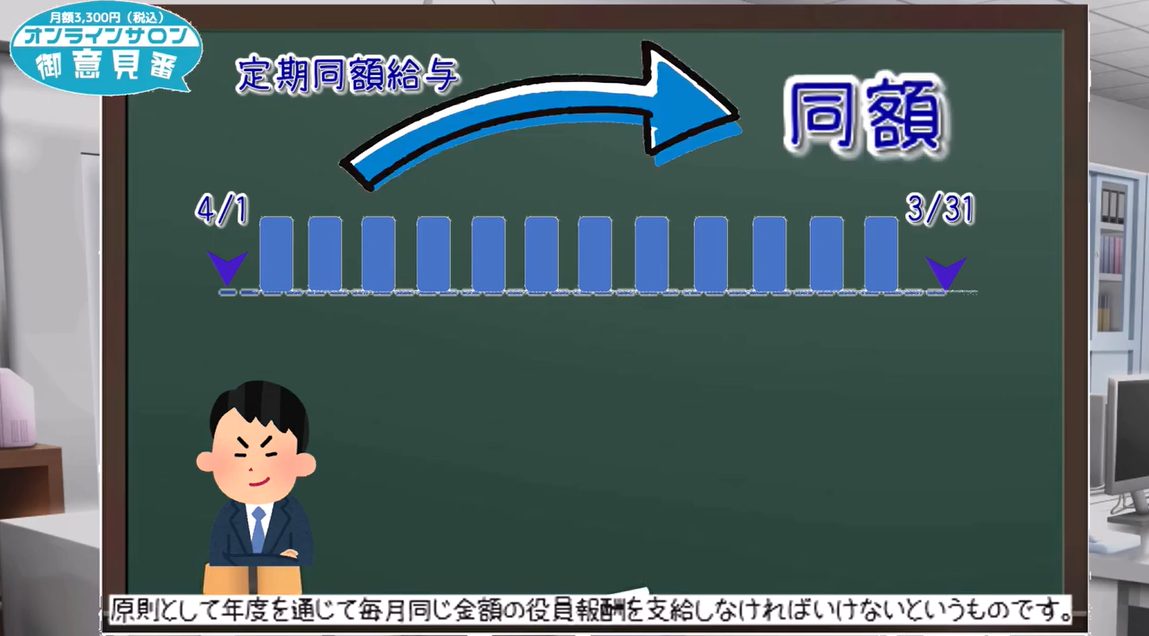

役員の給与は定期同額!

役員の給与(役員報酬)は年1回しか変更できません。これを定期同額給与と言います。なので、役員報酬を決める際は慎重に決める必要があるのです。

なぜなら、社長が自分の役員報酬を好きに変更できてしまうと、会社に利益が残らないので税務署は会社から税金を取る事が出来ないからです。

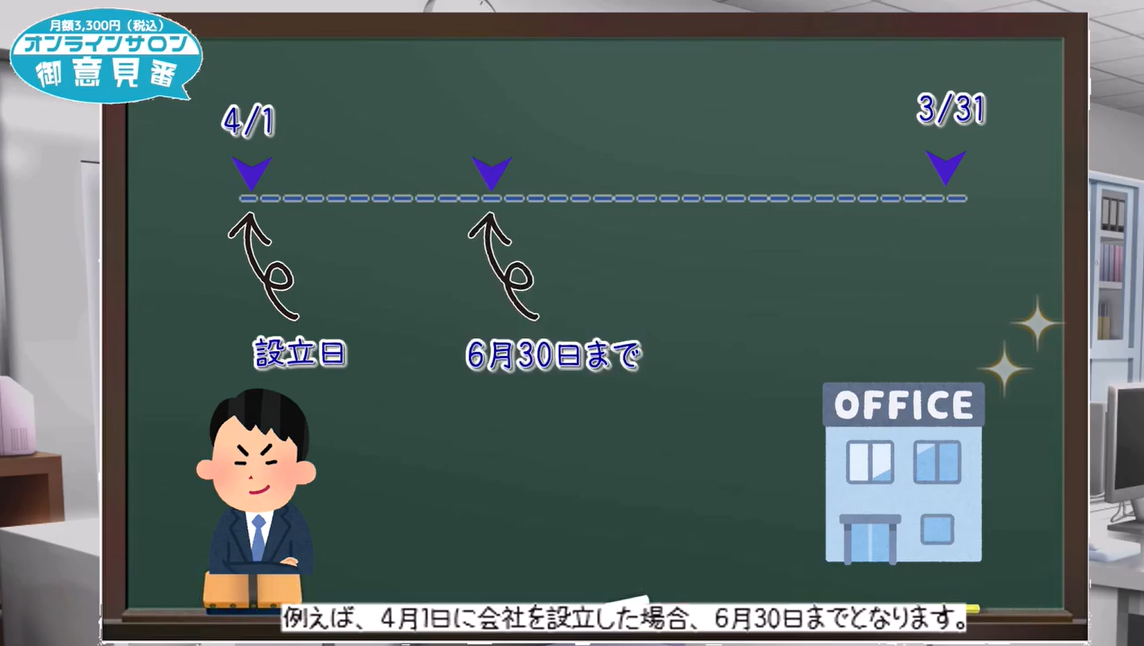

決める時期は会社設立から3カ月以内

会社設立1年目の役員報酬は、会社設立した日から3カ月以内に役員報酬を決める必要があります。例えば、4月1日に会社設立した場合、6月30日までに決める事となります。

会社設立直後に決めて、4月に支給しても大丈夫ですし、じっくり考えて6月30日に支給しても問題ありません。

その他の役員報酬

役員報酬には、定期同額給与以外にも「業績連動給与」や「事前確定届出給与」などがあります。こちらについてはあまり使う事はありません。興味があるなら顧問税理士を契約してからにしましょう。

関連リンク

こちらの解説の詳細は下記リンクをどうぞ!

自分で決める役員報酬③ 役員報酬のルールを解説

このページの目次に戻る場合はコチラ

このページの目次に戻る

役員報酬のルールを破ったらどうなるか

途中で変更したら会社の経費にならなくなる

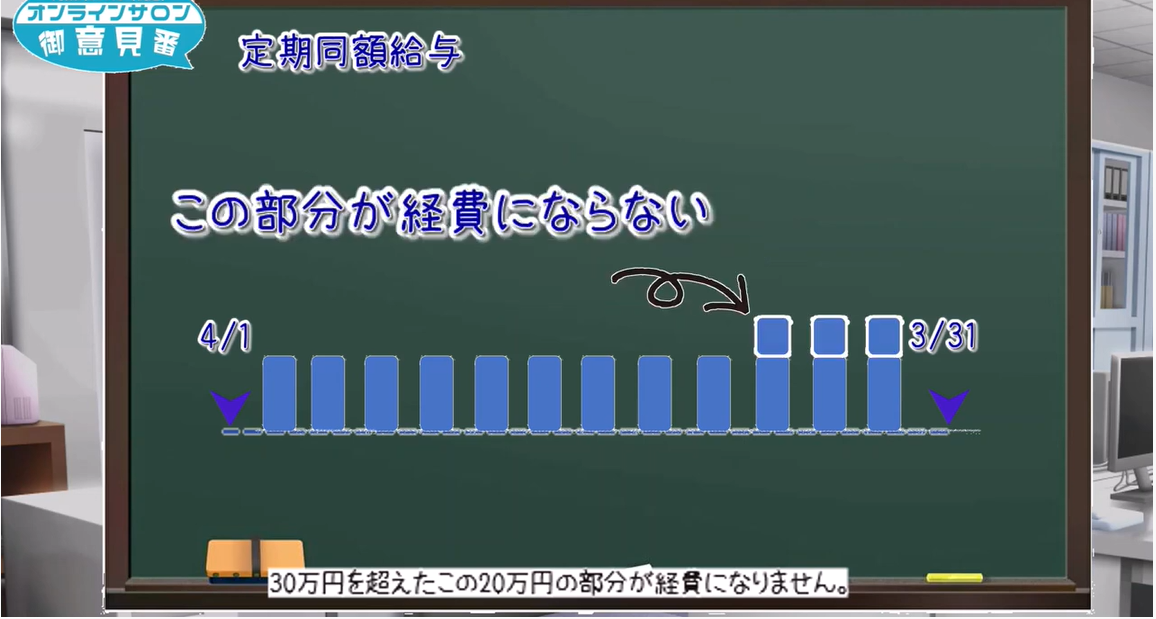

では役員報酬のルールを破ってしまうとどうなるのでしょうか?この場合、ルールを破った部分については会社の経費にならなくなります。

例えば、月々30万円で役員報酬を設定していて、月々50万円に年度の途中に役員報酬を上げたとしましょう。この場合、増額した部分は会社の経費として認められないという事になります。

会社の経費にならないという事は、せっかく役員報酬を支払っても会社の税金はその分減らないよ。という事になります。しかもデメリットはそれ以外にもあります。

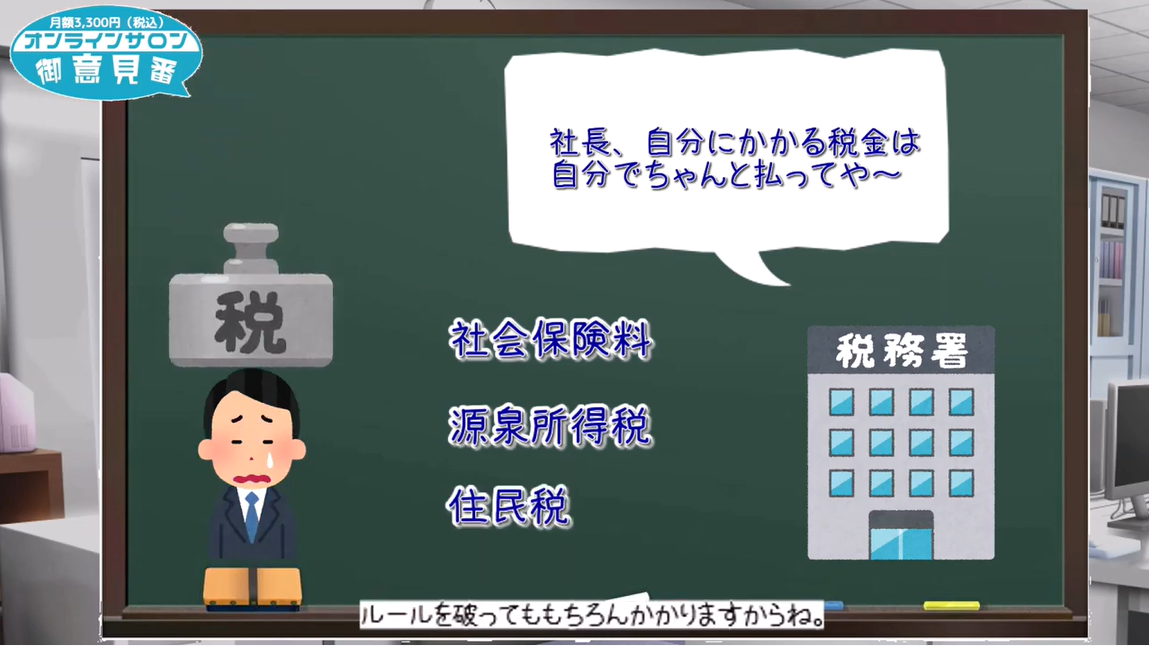

途中で変更したら会社の経費にならなくなる

ルールを破った役員報酬とはいえ、受け取った役員個人は収入を得ていますから、役員個人に関する税金や社会保険料はそのまま発生する事となります。

先ほど、税金の計算上会社の経費にならない。と申し上げました。さらに、個人には税金や社会保険料が発生しますので、役員報酬のルールを破ると税金の負担がかなり大きいですね!

関連リンク

こちらの解説の詳細は下記リンクをどうぞ!

自分で決める役員報酬④ 役員報酬のルールを破るとどうなる!?

このページの目次に戻る場合はコチラ

このページの目次に戻る

会社設立後の役員報酬の決め方と注意する事

役員報酬は払えない時でも所得税と社会保険料を支払う必要がある件

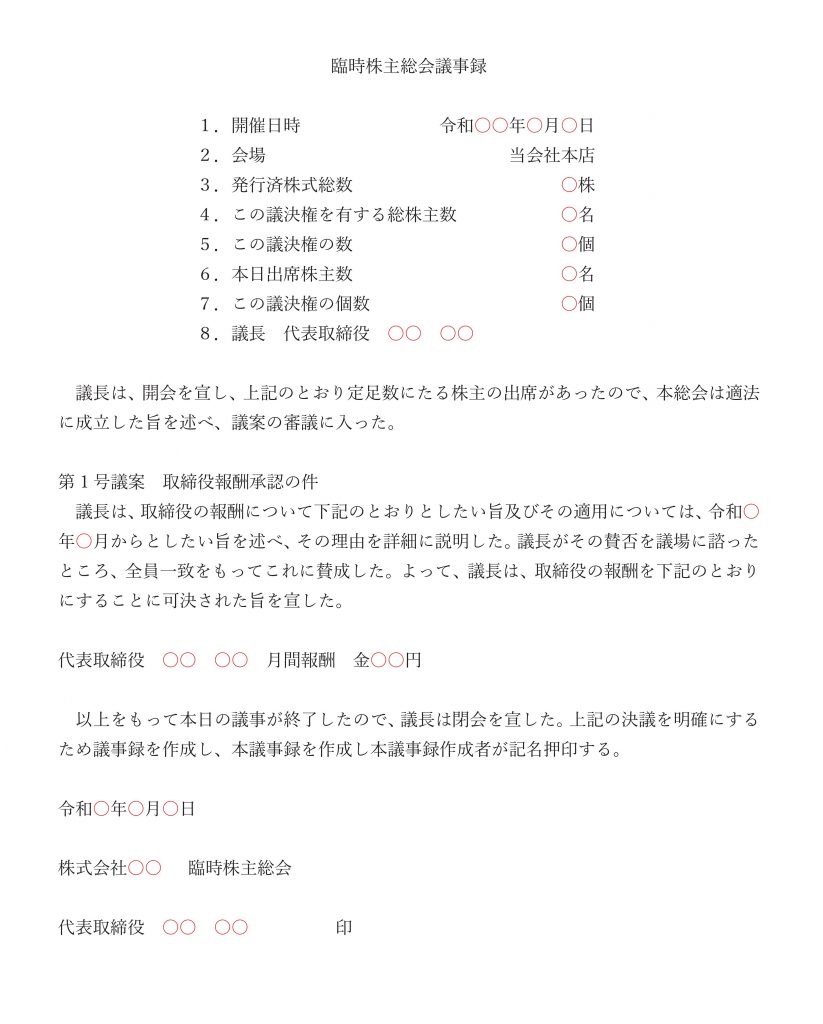

総会(株主・社員)で決議を行う

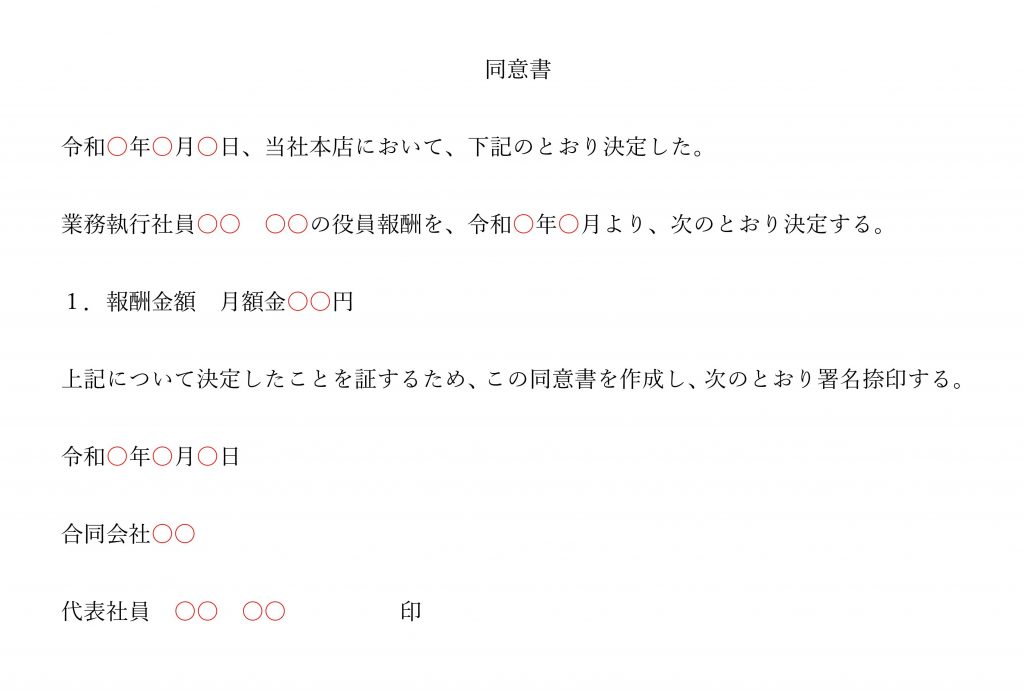

役員報酬の金額は株主総会(合同会社の場合は社員総会)で決める必要があります。株式会社の場合は「株主総会議事録」、合同会社の場合は「総社員の同意書」を作成し、出席した役員が捺印します。

作成した役員報酬を決定の書面については、税務署などの役所に提出する必要はありませんので会社で保存しておくだけで大丈夫です。

株主総会議事録の書式と記載例

関連リンク

総社員の同意書の書式と記載例

関連リンク

役員報酬決定から5日以内にやる事

健康保険と厚生年金の加入手続きを行う

役員報酬を受け取る役員は金額にかかわらず健康保険と厚生年金に加入する義務があります。役員報酬決定から5日以内に健康保険と厚生年金の加入手続きを行います。

作成する書類

〇健康保険・厚生年金 新規適用届

〇健康保険・厚生年金保険被保険者資格取得届

〇健康保険被扶養者(異動)届

書類の作成方法などについてはこちらをご覧ください。

添付書類

〇会社の登記簿謄本(原本)

※労災保険と雇用保険の手続きにも登記簿謄本が必要となりますのでコピー2部をとるように忘れないで下さい。

管轄の年金事務所に一式提出する

〇健康保険・厚生年金保険 新規適用届

〇健康保険・厚生年金保険被保険者資格取得届

〇健康保険被扶養者(異動)届

〇会社の登記簿謄本(原本)

これらを管轄の年金事務所に対して提出します。提出が期限を過ぎてしまったなどの理由で追加で書類を請求される事がありますので、事前に管轄の年金事務所に電話で確認しておくのがいいでしょう。

管轄の年金事務所はこちらで確認できます。