創業期に知っておきたい資金調達の知識

起業を考えてる際にポイントになってくるのは資金の悩みです。失敗した時のリスクを考えてコストをできるだけ抑えるという事は起業するにおいて大事な事です。しかし、事業によってはある程度の資金が必要な事もありますし、事業拡大を考えると自己資金だけでは足りないという事もあります。今回は、創業時に使える資金調達の概要とそれぞれのメリット・デメリットを解説していきます。

【目次】

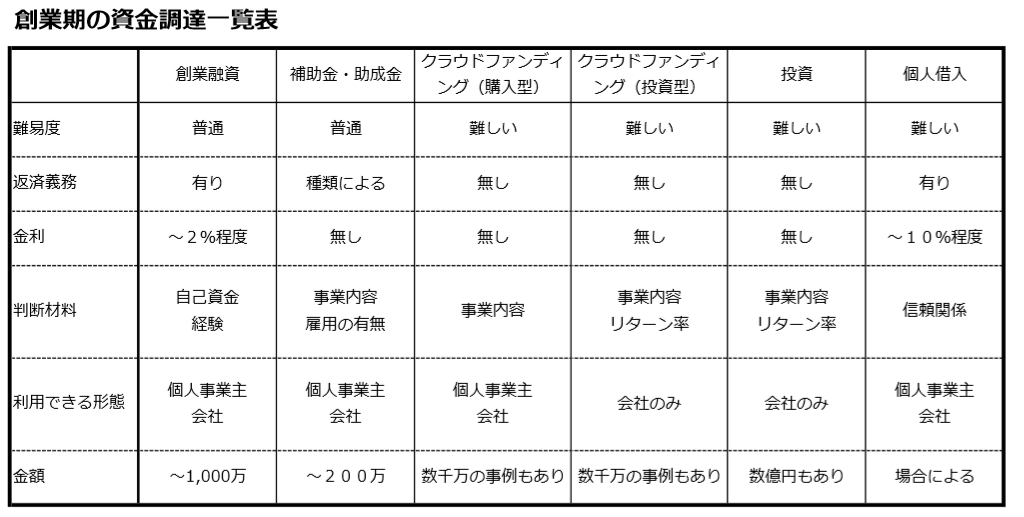

このページのまとめ表

創業時の資金調達で知っておきたい事

創業融資

補助金・助成金

クラウドファンディング

投資家からの投資

個人的借入

このページのまとめ表

創業時の資金調達で知っておきたい事

自己資金だけで起業するのが一番いいのか

起業する際、十分な資金を自己資金で用意できるというのが理想です。リスクも最小限で済みます。ただし、現実はそうはいきません。自己資金は貯めるのに時間もかかりますし、金額に限界もあります。事業にはタイミングも重要になります、時間はお金では買えません。自己資金を貯めている間にビジネスチャンスを逃してしまっては元も子もありません。

自己資金が十分でも資金調達は検討すべき

自己資金が十分でも資金調達は検討しておくべきです。特に、創業時に受ける銀行融資は金利が1~2%程度とかなり低いので、コストは殆どかかりません。自己資金が十分でも創業融資で借入し、万が一の際の備えとして準備しておくことも重要です。

事業の性質によって資金調達方法は変わる

世の中を変えるような新しい事業を行う場合

今ある世の中のサービスを変えるような新しい事業での成功を目指している場合、新しい事業を造り出すという性質上、どうしても投資が先行してしまいます。この場合、創業当初から数年は赤字が続くという形になる事が多いので、かなりの資金が必要となります。

どうしても赤字が続いてしまうので、銀行からの融資はあまり期待できません。黒字化が見込まれてくれば銀行からの融資も期待できますが、それまでの全てを自己資金でまかなうという事は難しいでしょう。こういった場合、不足する資金をベンチャーキャピタルや個人投資家から集める事が成功の鍵となります。

既存のビジネスモデルを行う場合

これまで世の中で普及しているビジネスモデルで起業する場合です。例えば「WEB製作代行」「建設業」「会社設立代行サービス」といった世の中で既に収益化している事業の事です。こういったケースでは、創業当初から売上が見込まれますので銀行からの融資と相性がよくなります。

事業の性質関係なく利用できるもの

「補助金・助成金」「クラウドファンディング」といった資金調達方法は事業の性質はあまり関係ありません。

資金調達を円滑にする為の二本軸

「世の中を変えるような新しい事業」を行う場合、銀行からの資金調達は相性が悪いというお話をしました。この場合、ベンチャーキャピタルや個人投資家から資金を集める事が成功の鍵になるのですが、これも難易度が高い方法です。また、最低限のキャッシュフローがないと相手にして貰え無い可能性があります。

こういった新しい事業を行う場合、これと平行して「既存のビジネスモデル」を行いある程度のキャッシュフローを造り出すという事も重要です。

ある程度キャッシュフローがあれば、銀行からの融資も期待出来ますし、投資家から資金を集める際のハードルを下げる事ができます。「世の中を変える新しい事業」に取り組みながら、足下を「既存のビジネスモデル」で安定させるというバランス感覚が重要になります。

創業融資

創業融資の種類

日本政策金融公庫

日本政策金融公庫は国が100%出資している金融機関です。民間の金融機関では、実績がない、利益がでるか分からない。こういった返済できるか分からない会社に対しては、リスクがあるのでなかなか融資する事ができません。これでは、創業した会社に資金が回ってこないので、支援政策の一環として日本政策金融公庫があります。

信用保証協会付融資

地方銀行や信用金庫が利用している制度です。銀行が創業融資を行い、万が一返済できなくなった場合は信用保証協会がリスクを負ってくれる制度です。信用保証協会がリスクを負ってくれるので、銀行は安心して融資をする事ができます。

プロパー融資

プロパー融資とは、銀行が信用保証協会をつけないで直接融資をしてくれる事を言います。通常、創業期にはプロパー融資は受けることはできません。銀行は融資を確実に返ってくるところにしか融資を出さないからです。売上実績がない場合はリスクが高いと判断するのです。

どこで創業融資を受けるべきか

日本政策金融公庫か信用保証協会付融資の2択

創業融資を受けるのであれば、プロパー融資は難しいですしメリットもないので、日本政策金融公庫か信用保証協会付融資の2択でしょう。それぞれの特徴は以下のとおりです。

日本政策金融公庫の特徴

〇金利などのコストは信用保証協会付融資と変わりません。

〇融資の成功率は信用保証協会付融資と変わりません。

〇申し込みから最短2週間程度で融資が実行されます。

〇無担保無保証制度があります。

信用保証協会付融資の特徴

〇金利などのコストは日本政策金融公庫と変わりません。

〇融資の成功率は日本政策金融公庫と変わりません。

〇申し込みから最短1ヶ月半程度で融資が実行されます。

〇代表者が保証人になる必要があります。

〇地方銀行、信用金庫担当者が仕事を回してくれる可能性があります。

日本政策金融公庫と信用保証協会付融資、創業融資はどちらでやるべきか?下記の記事で解説しています。

日本政策金曜公庫と保証協会付融資、創業融資にはどちらがいいか。

創業融資のメリット・デメリット

メリット

個人間での借入と異なり、ビジネス上の付き合いでの借入ですので、決められたとおりに分割して返済してけば問題ありません。

デメリット

担保や保証人などの設定により、万が一借入金を返済できない場合にはその個人に返済が迫られるという点があります。

補助金・助成金

補助金・助成金は融資と異なり原則返済する必要はありません。ですが、補助金は種類によってはでた利益から計算した一定金額を返金するという制度があるものもあります。また、補助金・助成金は原則後払いとなり、申請から受け取るまで1年~2年時間を要するものです。よって、あてにする足下の資金という訳ではなく、経費を助成してもらう性質のものだと認識しておきましょう。

補助金を返済しなければいけない?こういった補助金の落とし穴はこちらの記事で解説しています。

会社設立するなら知っておきたい補助金の落とし穴

補助金

国、自治体などが期間限定(年2回程度が殆ど)で決められた予算の中から、応募者同士でコンペを(事業計画を記載した申請書ベース)して、採点の高い応募者に限定して受給が決まるというものです。設備投資や創業に関わる経費に対して補助をしてくれるものが多いです。

補助金には使える制度、あまり便利とは言えない制度、色々あります。各補助金の情報はこちらをご覧下さい。

創業補助金の概要とオススメできない理由

助成金

労働環境の改善など、一定要件を満たせば必ず支給してもらえもの。募集期間は年度毎の通年で(いつでも申請できる)ある事が一般的。雇用に関わる経費分を助成してくれるイメージです。

創業時に知っておきたい使える助成金情報はこちらです。

会社設立時、従業員採用する場合の必殺の助成金

クラウドファンディング

インターネットを使用して不特定多数の一般人から小さなお金を集める資金調達方法です。今までは会社が銀行などからお金を借りるというBtoB取引が主流でしたが、インターネットやスマートフォンの普及によって一般人から資金を調達する方法が出てきたのです。

クラウドファンディングは多数の会社が現在運営しており、サービスの種類があります。

クラウドファンディングの種類

購入型

会社や個人が新しい商品サービスを作る為の資金をインターネット上で募集し、目標金額に達成したらその見返りとして支援者に対し、見返りとして負担した金額に応じたリターン(商品サービス)を提供するというものです。

実質、商品サービスを販売する事と同様な事から、テストマーケティングで利用したり、企画した商品を市場に投入する前にどれくらいの反響を得られるかを試していることもあります。他にも、クラウドファンディングで成立したという認知度拡大を目的にして利用する方も多いのが特徴です。

購入型クラウドファンディングの代表例

CAMPFIRE

Readyfor

Makuake

投資型

現在は購入型でなく、出資(株式購入)の形で資金調達できるクラウドファンディングも出てきています。こういった投資型のクラウドファンディングは、投資家の部分の注意事項を必ず意識するようにしてください。個人事業主の場合は株式がないので投資型クラウドファンディングはご利用頂けません。

投資型クラウドファンディングの代表例

FUNDINNO

クラウドファンディングのメリット・デメリット

メリット

クラウドファンディングは成果報酬で手数料が発生します。つまり、資金募集の掲載については特段手数料が不要なので、失敗した際の資金的リスクはありません。また、クラウドファンディングで資金調達で成功すれば、それだけで宣伝効果が見込まれます。

デメリット

クラウドファンディングで資金調達に成功した場合、多数の方に対してプロジェクトに責任を持たなければなりません。プロジェクトの進捗状況は厳密に守る必要がありますし、万が一資金調達したプロジェクトが失敗に終わってしまったら、自分で責任を負わなければなりません。

投資家からの投資

投資家の種類

個人投資家

個人投資家とは、「もともと自分も起業家で、その会社を上場させたり売却した」「株式投資で大成功した」といった理由で多額の資金を手に入れて、新しい会社の支援などをしている方の事を言います。

起業して1~2年積極的に動いているとこういった方達と知り合う機会が出てきます。個人投資家は、一度成功している方なので特徴がある方が多く、後述するベンチャーキャピタルの様に本業として投資をするのではなく、起業家を育てるというライフワーク的な感覚でやっている方が多いです。

ベンチャーキャピタル

個人投資家と基本的には同じなのですが、ライフワーク的な感覚で投資をしている個人投資家と異なり、ベンチャーキャピタルは投資が本業の人達です。

一般論になりますが、ベンチャーキャピタルは本業ですので、投資した金額を回収する為(会社を上場、売却させる)に、色々なサポートをしてくれます。個人投資家と異なる点は、ベンチャーキャピタルは本業ですので、自分達に有利な条件になるような条件で投資をするという事です。

投資を受けるメリット・デメリット

メリット

投資を受けるという事は返済不要の資金を調達したという事です。返済不要なので金利や毎月の返済金額など気にしなくて大丈夫なのです。ここが、融資などの銀行借入と決定的に違います。

デメリット

会社とは株式の持ち分割合によって、会社に対して行使できる権利が決まります。投資を受ける場合には、このことをしっかりと理解しなければいけません。投資を受けるということは、最終的には上場か事業を売却することが投資家から求められます。なぁなぁな管理ではいけませんし、会社を自由に使う事はできなくなります。大きな目的の為に、自分の会社という事を捨てる覚悟が必要かもしれません。

融資の場合は元本を返して金利を払っていれば相手は満足するのですが、投資の場合には、資金が全額回収できないというリスクが高くなります、株主にもなります。そのため、会社への関与が高くなります。

こちらが望む関与ならいいのですが、投資家も人間ですので、善し悪しがあるでしょう。積極的に人脈を照会してくれる方もいらっしゃれば、投資だけしてノータッチ。余計な口を出してくる。人によります。

また、個人投資家は成功者なので、個性的な性格の方が多いです。面倒くさいと感じる人が多いかもしれません。

個人的借入

友人や知人、家族などから借入をするような場合です。

個人的借入のメリット・デメリット

メリット

メリットは、返済条件に融通が利くという事です。月々の返済なし、3年後一括。といった自分に有利な条件で借入をする事ができます。銀行からの融資ではこういった融通を利かすことは難しいでしょう。

デメリット

個人間での貸し借りはその関係がこじれてしまうとトラブルになってしまう可能性があります。自分の会社は順調にいっていても、貸してくれた人の状況が何らかの原因で悪くなると急に返済を迫られる可能性もあります。さらに、返済できなくなった場合も関係が壊れる危険性があります。