創業の際に知っておくべき減価償却費について解説!

創業時に事業計画書の作成等で、減価償却費の予測が必要となります。

しかし、普通の消耗品や仕入れなどとは処理が異なるので、事前に知識をつけておきたいもの。事業計画書以外にも決算や財務分析などに影響するものなので、この記事の中で詳しく解説していきたいと思います。

【目次】

減価償却費とは?

事業計画書で使用する減価償却費を計算する方法

創業融資では減価償却を計上しない事も多い

融資での減価償却の考え方

減価償却費とは?

減価償却費の概略

減価償却費とは、一定金額の固定資産を購入した際に、支払い時一回で経費にするのではなく、購入した物それぞれに定められた期間に按分して経費計上するというものです。

青色申告を選択している事業者は、購入した資産が30万円未満であれば、法人でも個人でも一回で経費処理する事ができます。白色申告をしている事業者であれば10万円未満であれば、一回で経費にできます。

青色申告なら30万未満。白色申告なら10万円未満と覚えておきましょう。

創業時で代表的な例としては、

・内装工事

・什器備品

・車

・ホームページ制作費

などがあります。

減価償却対象の資産がどういった物があるか。何年かけて全額経費にしていくか。こういった決まり事は税務署がキチンと公開しています。

何年で経費にするかの確認方法

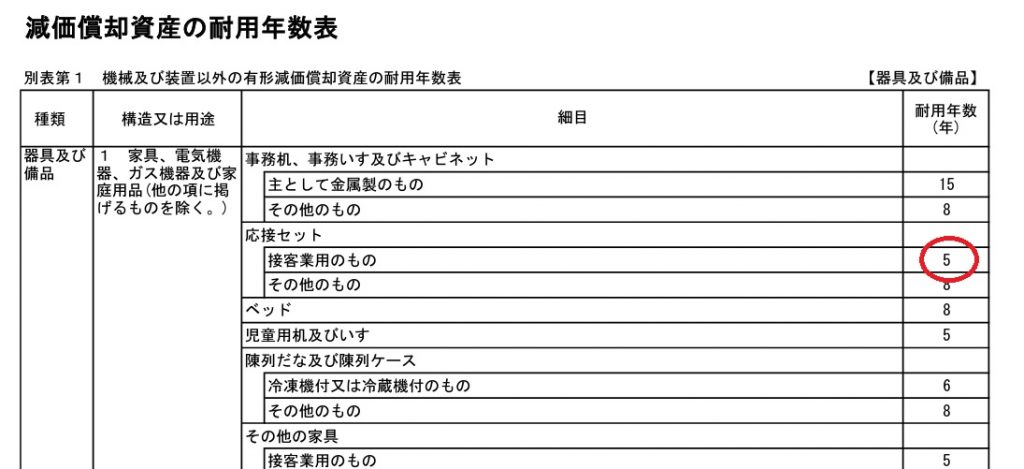

たとえば、J.J.works行政書士事務所で50万円する応接セットを購入したとします。税務署のホームページで減価償却対象表を確認すると下記のとおり情報が出ています。

表を確認すると、接客用の応接セットは5年で経費にする事が分かりますから、購入した50万円を5年にかけて経費にしていくことになります。

関連リンク

減価償却の年数を調べる資料です。更新される事もありますのであくまで参考程度で使用下さい。

国税庁 耐用年数表

なぜ減価償却が必要なのか?

でも、なぜ購入代金を複数年に分けなければいけないのでしょうか?

たとえば、飲食店が600万円の設備を導入したとしましょう。飲食店が導入する設備というのは通常はある程度の期間ずっと使う事になりますよね。

そうなのであれば、通常使うと想定される期間に按分して経費にしないと、正確な利益額は出せないというのが会計の考え方なのです。

また、「決算で利益が出そうだー税金払いたくない!車買っちゃえ!」なんて形で決算ギリギリで車を購入して全額経費にされてしまうと税務署は税金を取れなくなっちゃいますよね。

こういった考えから、減価償却が必要とされているのです。

減価償却の計算方法は二通りある

どんな物を何年かけて減価償却していくという事の調べ方については前述しました。減価償却費の計算は二通りあります。

定率法

低率法とは、「毎年一定の割合で減価償却する」という方法です。技術の進歩が速く、比較的短期間で価値が下落するタイプの資産の減価償却に向いているやり方です。

最初は減価償却費が大きく、だんだん減価償却費が小さくなっていくという特徴があります。

定額法

定額法は減価償却費が毎年均等になるように配分する方法です。一定の金額で減価償却していくため、計算がしやすく負担が一定です。

減価償却の処理は難しい

ここまで簡単に説明した減価償却ですが、個人事業と法人で償却方法(定率法や定額法)が異なったり、何時から減価償却できるのなど、実務上は取り扱いが難しい経費です。

減価償却費は会計ソフトに入力してしまえば勝手に計算をしてくれるのですが、「何を何年で減価償却する」という設定を自分で出来ないと計算してくれません。

もし、ここまでのお話で難しいなと思う方がいれば、税理士さんにキチンと相談しましょう。

この記事の目次に戻る場合はこちら

このページの目次に戻る

事業計画書で使用する減価償却費を計算する方法

事業計画書の作成の際、減価償却費の計算をしたいという方も多いのではないでしょうか?では次は事業計画書の作成の際、どうやって減価償却費を計算するかを解説します。

会計ソフトを使う

前述した国税庁 耐用年数表を参考に、何を何年で減価償却すればいいのかを確認します。

あとは会計ソフトに減価償却費を計算する機能が付いているので、そこに購入金額を入れればOKです。

自力で正確に計算

会計ソフトが無ければ、自力で計算する方法もありますが、おそらく正確な金額は出ないでしょうし、後述しますが創業融資の事業計画書ではそこまで求められません。

お客様によっては正確な減価償却費を計上した事業計画の提出を求められる事もあるかもしれませんが、自力で計算しようとしている方の事業だったらそこまで必要とされる事はないでしょう。

ざっくり定額法で計上も大丈夫

前述したとおり、自力で正確な減価償却費を計算するのはちょっと時間もムダになってしまいます。ただ、どうしても減価償却費の計算を自分でしなければいけないのであれば、定額法でザックリやるのも一つの手です。

前述した国税庁 耐用年数表を参考に、何を何年で減価償却すればいいのかを確認し、購入金額を耐用年数で割ればいいのです。

確かにずれは出ますが、「減価償却費はとりあえず全部定額法でやりました」と言えば問題無いでしょう。

この記事の目次に戻る場合はこちら

このページの目次に戻る

創業融資では減価償却を計上しない事も多い

そこまで求められていない

創業融資の事業計画では、毎月の収支で融資した金額を返済できるかどうかという事を審査で見られます。その時に減価償却費は実はあまり関係ないのです。

減価償却費とは既に支払いをした物を数年かけて経費にしているにすぎません。ですので、お金はもう既に支出しているので、返済金額に影響は無いのです。

こういった理由から、減価償却費の計上までは創業融資の審査で求められていないのです。なので、ここの処理で時間を使うのであれば、しっかりお仕事をして頂いた方が絶対にいいです。

この記事の目次に戻る場合はこちら

このページの目次に戻る

融資での減価償却の考え方

減価償却費は資金流出しない経費だと理解する

前述したとおり、減価償却費は資金の流出を伴わない経費です。ですので、減価償却費で赤字だからと言って、融資を受けられない訳ではありません。

赤字10万円の会社で、減価償却費が300万円だった場合、赤字は有りますが、現金流出がしない経費が300万円ある事になります。つまり、資金繰りで言うと-10万円+300万円=290万円の黒字なのです。

但し、減価償却費が大きい会社は通常借入があります。子の場合、借入返済が年間190万円あった場合、キャッシュ上の黒字290万-借入返済190万=100万円がその会社の年間キャッシュ余力となります。

後は細かい状況によりけりで変わるのですが、知識として知っておいて頂ければと思います。

この記事の目次に戻る場合はこちら

このページの目次に戻る

まとめ:創業の際に知っておくべき減価償却費について解説!

今回は減価償却費の基本的知識から、算出方法、事業計画書での計算の仕方などについて解説いたしました。他の科目と処理方法が異なるため、最初は戸惑ってしまうことも多いかもしれません。

創業後の損益計算などにも役立つので、本文中でご紹介した概要や計算方法を活用して制度の高い減価償却処理を身に着けてくださいね。

この記事の目次に戻る場合はこちら

このページの目次に戻る

J.J.works創業融資サポートなら事業計画書の作成もまるっとおまかせ

創業時の書類作成や計算が大変・・・とお困りなら、J.J.works創業融資サポートへお任せください!金融機関ごとに重要視される事業計画書の項目についても熟知しているので、お客様のご希望や状況に合わせた内容での作成が可能です。

お忙しい創業前後の時間を効率的に使いたいとお考えの方に大変おすすめのサービスです。

J.J.works行政書士事務所では、複数の金融機関とのルートがあるためお客様の状況をお聞きした上で最適な申し込み先を提案させていただきます。

融資獲得後も経営などについてのご相談を承っております。初回のご相談も無料で、テレビ電話でも受け付けておりますのでなにかご不明な点があればお気軽にご連絡くださいませ。

この記事の目次に戻る場合はこちら

このページの目次に戻る