源泉所得税を納付する時の段取り

会社設立した後の手続きで面倒くさい、良く分からない、忘れがちと皆さんよく言われるのがこの「源泉所得税の納付手続き」です。

源泉所得税とは、お給料等から差し引いた所得税の事で、会社が受給者から預かって税務署に支払う仕組みになっています。今回は、源泉所得税納付手続の段取りについて解説していきます。

【目次】

事前に準備しておくこと

源泉所得税額を集計する

源泉所得税を納付する

事前に準備しておくこと

源泉所得税の納付期限をおさらいする

源泉所得税には、その種類や届け出の有無によって納付する期限が異なります。まずご自分の会社の状況を確認するようにして下さい。

基本的には毎月翌10日に納付をする

源泉所得税は、基本的には翌月10日に預かった税金を支払います。5月にお給料を支払ったら6月10日までに税務署に預かった所得税を納めるという形です。

5月のお給料の所得税を、、、

基本的は6月10日までに支払う!

届出していれば半年のまとめ払いも可能

源泉所得税の納付期限については、通常支払月の翌月10日ですが、給与と士業への報酬については、源泉所得税の納期の特例承認を受けているか否かで納付期限が変わります。

源泉所得税の納期の特例とは、従業員が常時10人未満の会社であれば、毎月源泉所得税を納付するのではなく半年分まとめて納付するという事が可能になるものです。

源泉所得税の納期特例がある場合の納付期限

⇒1月~6月分 7月10日

⇒7月~12月分 1月20日

※納期の特例提出日の翌月分からまとめて納付が可能になります。

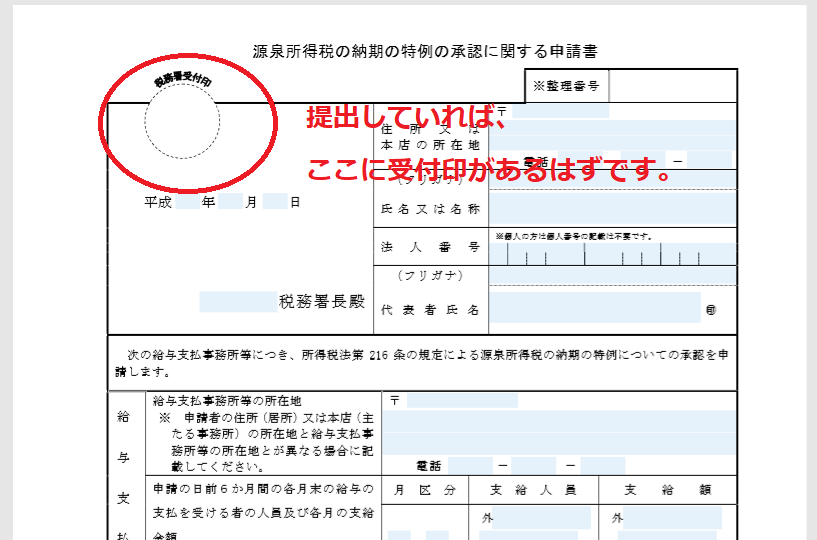

提出している場合、以下のような書類に税務署の受付印が押されています。受付印がある月の翌月分からまとめて納付が可能ですのでご注意下さい。

例えば2月20日の受付印があれば、、、

2月→3/10までに納付

3~6月→7/10までに納付となります。

届出済みの場合、源泉所得税(一部)をまとめ払い可能!

一部の個人外注先の源泉所得税は絶対に翌月納付

一部の個人事業主への外注費(デザイン料や原稿料)に関する源泉所得税ついては、半年まとめて払い(源泉所得税の納期の特例)の手続きをしていても翌月10日までに支払う必要があるので注意して下さい。

【必ず翌10日に源泉所得税を納める必要がある外注費】

➀原稿料や講演料やデザイン料等

➁社会保険診療報酬支払基金法の規定により支払われる診療報酬

➂プロ野球選手やプロ格闘家、モデル、外交員などに支払う報酬

➃芸能人や芸能プロダクション等を営む個人に支払う報酬

➄宴会等において、接待等を行うことを目的とするホステスに支払う報酬

➅契約金など、役務の提供を約束し一時に支払う報酬

➆広告宣伝のための賞金、馬主が受ける競馬の賞金

源泉所得税の納付期限を確認する

前述したとおり届け出の有無とお給料や士業への報酬、個人外注への支払いといった支出の内容で納付期限が変わります。再度確認してください。

| お給料・士業への報酬 | 個人外注への支払い | |

| 納期の特例有り | 1月~6月分

⇒7月10日 7月~12月分 ⇒1月20日 |

翌月10日 |

| 納期の特例無し | 翌月10日 | 翌月10日 |

源泉所得税の納付書を準備する

正確には「給与所得・退職所得等の所得税徴収高計算」と言います。既に、管轄の税務署から本店所在地宛てに郵送されているか、届いていない場合は管轄の税務署で受け取る必要があります。

届け出の有無とお給料や士業への報酬、個人外注への支払いといった支出の内容や届け出の有無で使用する納付書が変わるので注意して下さい。

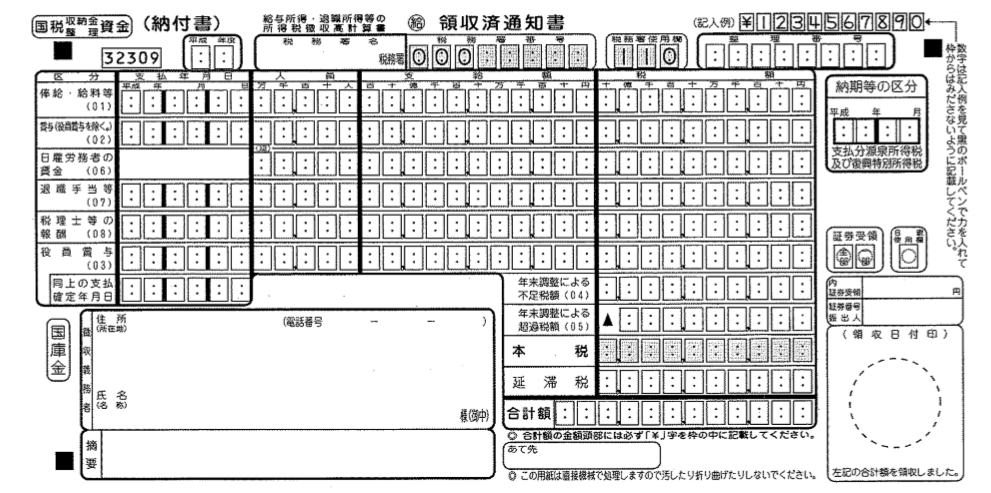

納期の特例を受けていない場合の源泉所得税納付書

源泉所得税の納期の特例を受けていない場合に使用する納付書は以下のものです。

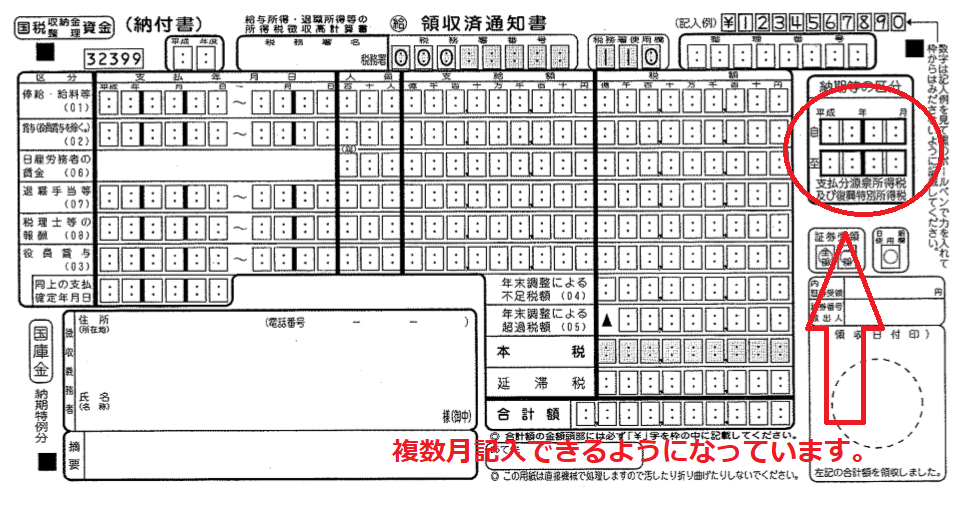

納期の特例に該当する場合の源泉所得税納付書

源泉所得税の納期の特例に該当する場合に使用する納付書は以下のものです。

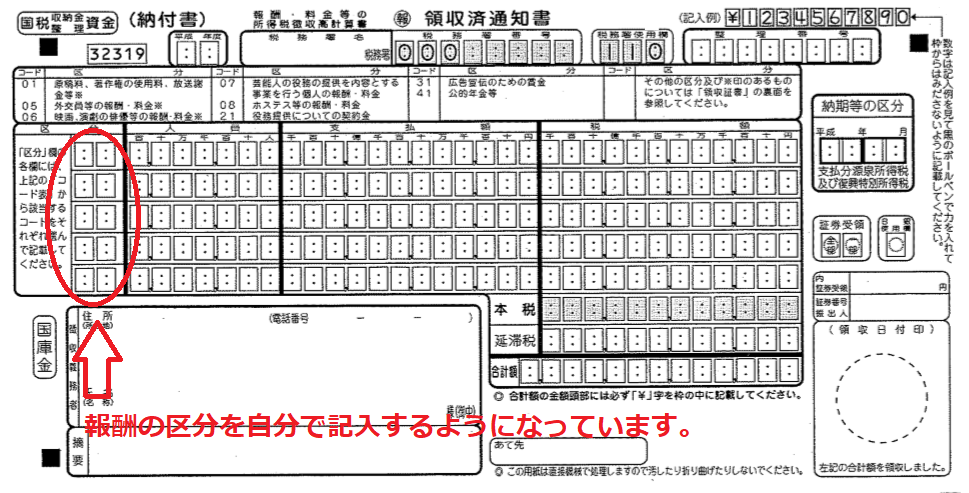

個人外注への支払がある場合の源泉所得税納付書

個人外注への支払がある場合の源泉所得税納付書は以下のものです。

源泉所得税額を集計する

まとめ払いも可能なものを集計

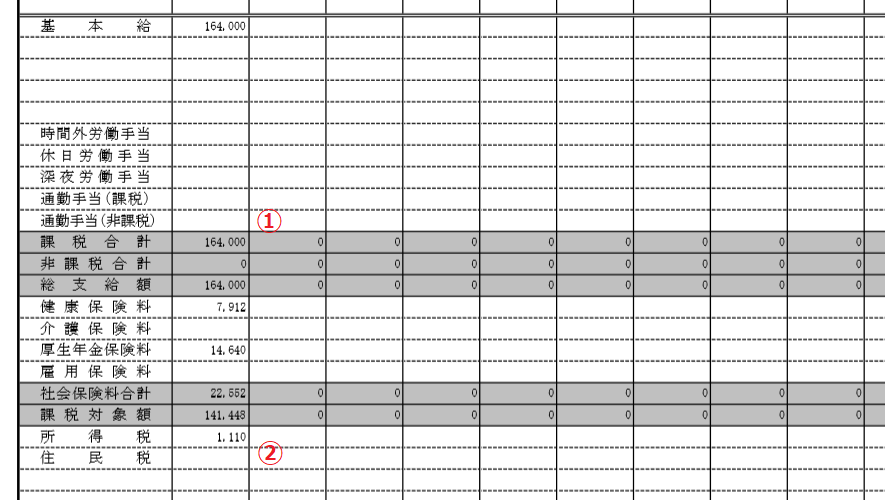

給与と役員報酬を確認

給与支給額(通勤交通費は除く)と源泉所得税額を集計します。複数名に給与を支給している場合は合計額、納期の特例期間の場合はその期間分、受けていない場合は1ヵ月分を集計します。

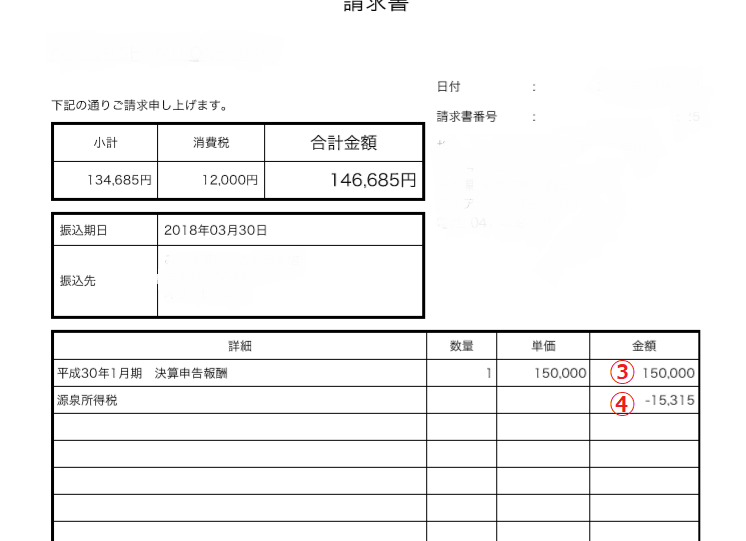

士業からの請求書を確認

士業への支払とその源泉所得税額を集計します。納期の特例期間の場合はその期間分、受けていない場合は1ヶ月分を集計してください。

士業への支払いは源泉所得税が有るパターンと無いパターンがありますが、会社が源泉所得税を徴収している場合は、下記のように源泉所得税額が記載されていますので請求書を確認します。

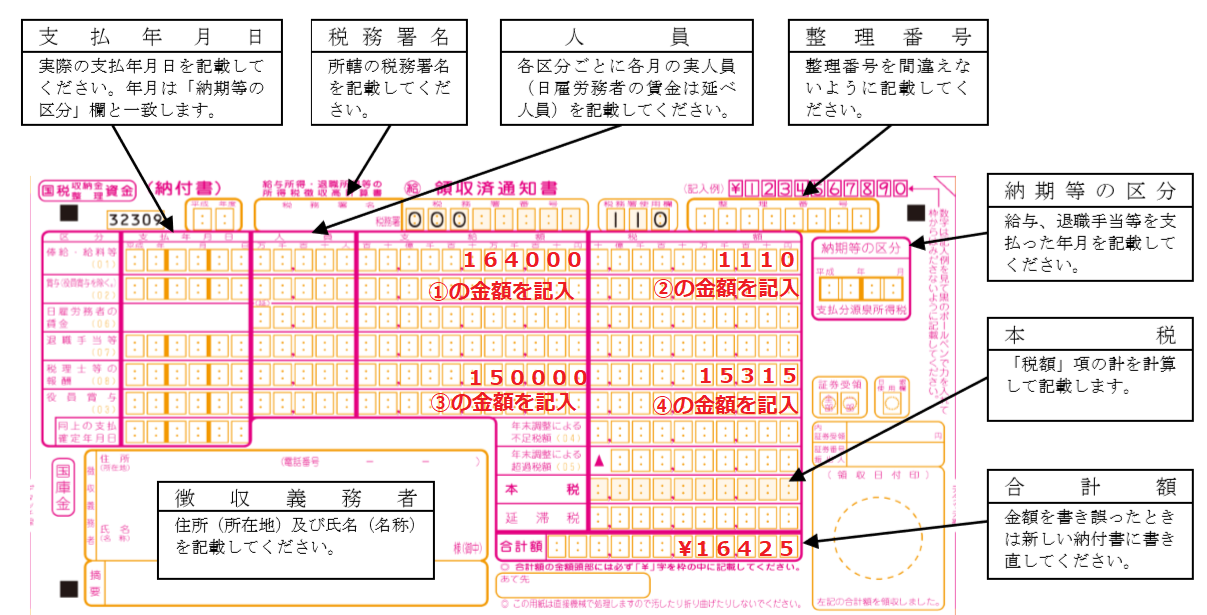

納付書へ記入をする

記載例は以下の通りです、金額を記入する箇所だけ記載してあります。記載例は納期の特例を受けていない場合ですが、納期の特例期間分も書き方は同じです。

詳細はこちらから国税庁の記載例をご参照下さい。

必ず翌月納付なものを集計

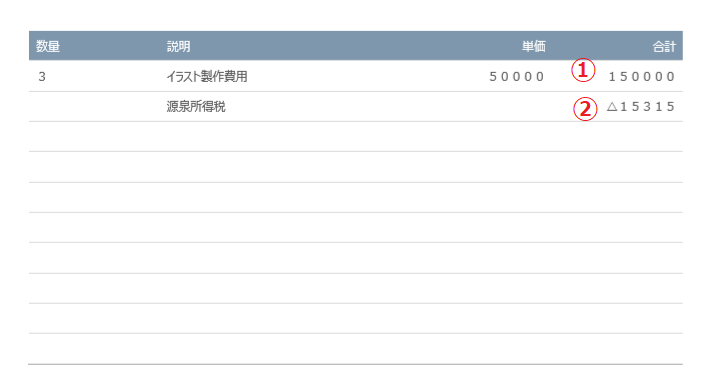

個人外注からの請求書をチェック

個人外注から来た請求書を確認して下さい。源泉所得税を徴収している場合、以下のように個人外注から来た請求書に源泉所得税の記載があるはずです。

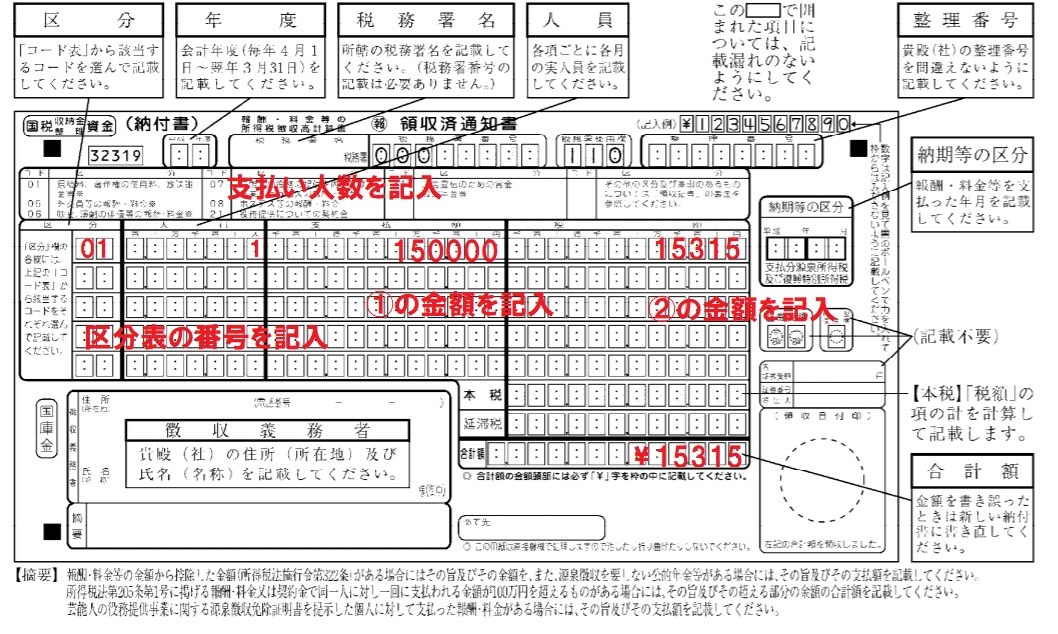

納付書へ記入する

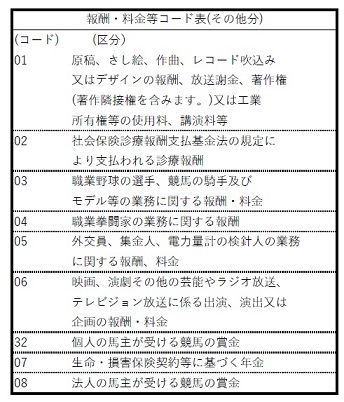

記載例は以下のとおりです。支払いの種類によって記入する番号が変わりますので、区分表を参考にして記載するようにして下さい。

詳細な記載例はこちらに国税庁のリンクがありますのでご覧ください。

源泉所得税を納付する

金融機関窓口での支払い、もしくはクレジットカードで集計金額を納付するようにして下さい。

納付済みの控えは領収証ですので、必ず保管してください。