日本政策金融公庫と保証協会付融資、創業融資にはどちらがいいか。

起業したら抑えておきたい創業融資制度。今回は、創業融資について日本政策金融公庫と保証協会付融資。どのような違いがあるか、どちらがいいか。解説していきたいと思います。

【目次】

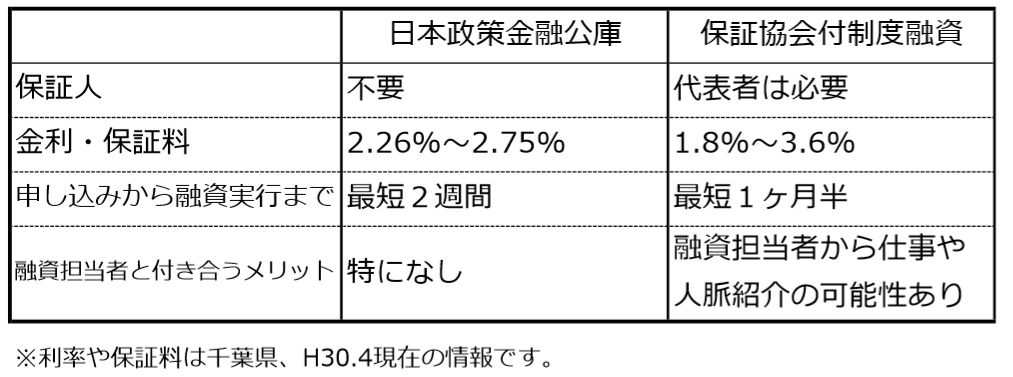

この記事のまとめ表

創業時に受ける事ができる融資制度は二つだけ

日本政策金融公庫

保証協会付制度融資

日本政策金融公庫と保証協会付融資どちらを選ぶか

この記事のまとめ表

創業時に受ける事ができる融資制度は二つだけ

会社設立や、個人事業を立ち上げた人が創業時に受ける事ができる融資制度は2つだけです。みずほ銀行や三井住友銀行といった民間の銀行が普通の創業者に融資をする事はありません。創業期の会社は、融資を受けても返せる可能性が低いと考えられています。銀行もビジネスで融資をしているので、わざわざリスクの高いところに融資する必要はありません。そこで、基本的に創業者に対する融資は国がサポートをしています。

日本政策金融公庫

日本政策金融公庫は国が100%出資している金融機関です。創業者向けの無担保無保証の融資制度を有しており、申し込みから融資実行まで早いという特徴があります。国の方針から、創業者に積極的に融資をする事を目的としています。

保証協会付融資

地方銀行や信用金庫が窓口となり融資をするのですが、銀行が直接創業者に融資をする事はリスクが高くてなかなか出来ません。そこで、起業家が融資の元金を返済できなくなった場合は、信用保証協会が銀行に損失を補填するという形で銀行のリスクヘッジをする制度です。保証協会がいるおかげで、銀行は積極的に創業期の会社に融資をする事ができるのです。保証協会を使う融資の事を制度融資と言ったりします。

日本政策金融公庫

日本政策金融公庫は創業者向けに「新創業融資制度」という制度を用意しています。新創業融資制度の概要は以下の通りになります。

新創業融資制度のメリット

無担保無保証

新創業融資制度の最大のメリットは、代表者や第三者による保証人が要らないという点でしょう。個人事業主の場合は関係ありませんが、会社設立して創業融資を受ける場合、個人財産を守れるという点で、失敗した時のリスクを考えると無担保無保証は大きなメリットとなるでしょう。

会社で無担保無保証融資を受けた場合、万が一の事があっても個人財産を守れるという理由は下記の記事をご覧下さい。

個人事業主と違い会社と社長は別人格

申し込みから融資実行までが早い

保証協会付融資だと申し込みから2ヶ月ほどの期間が必要ですが、日本政策金融公庫の場合は1ヶ月ほどで融資が実行されるので、スピーディーに資金調達が出来、大きなメリットとなります。

新創業融資制度のデメリット

日本政策金融公庫の新創業融資制度は本当に素晴らしい制度でデメリットは特にありません。

新創業融資制度の利息の利率

新創業融資制度の基準利率は2.26%~2.75%となっております。代表者が高齢者に該当するといった特別な事情がある場合はもっと利率は低くなります。

基準利率が2.26%~2.75%ということは、100万円を借りた場合の年間利息額は22,600円~27,500円。月額に換算すると1,833円~2,291円程度です。

保証協会付制度融資

保証協会付制度融資とは「都道府県や各市区町村などの自治体」「地方銀行、信用金庫などの金融機関」「各地の信用保証協会」の3つの機関が創業間もない企業や中小企業を連携してサポートするための融資制度です。金融機関が窓口となり融資を行います。各自治体によって内容や条件も異なりますので、管轄の自治体が行っている制度融資を調べてみてください。

保証協会付制度融資のメリット

地方銀行、信用金庫担当者の付き合いを考えたら必須

地方銀行や信用金庫の営業担当者と上手に付き合うという事は大事です。彼らは地域密着でかなりのネットワークを持っているので、上手に付き合っていると、積極的にお仕事を紹介してくれたり、キーマンとなる人を紹介してくれたり色々サポートしてくれます。

その為には、まずは営業担当者の成績に貢献してあげる必要があります。地方銀行や信用金庫の営業担当者を通して制度融資を申し込み、彼らの成績にしてあげる必要があります。彼らの成績に貢献して、毎月会計帳簿を持って会社の状況を話しに行く。これを続けて良好な関係を築いていけば、営業担当者の地元ネットワークを活かして事業をサポートして貰えるでしょう。

弊社もよく地元の信用金庫から仕事を紹介してもらっています。

保証協会付制度融資のデメリット

会社の代表者は連帯保証人になる必要がある

保証協会付制度融資の致命的なデメリットは、会社の代表者は借入金の連帯保証人になる必要があるという事です。つまり、万が一事業が失敗した場合、会社の財産と個人の財産全てをもって借入金を弁済して下さい。という事です。これでは会社設立したメリットはありません。日本政策金融公庫と決定的な差になります。

個人事業主で融資を受ける場合、最初から個人の財産全てで借入金を弁済義務がありますので、この辺りはどうでも良いかもしれません。

申し込みから融資実行まで遅い!

保証協会付制度融資は、「地方銀行や信用金庫」⇒「自治体」⇒「保証協会」といった流れで3つの組織をまたいで手続きが進むので、とにかく時間がかかります。申し込みから融資実行まで平均2ヶ月程度といった所です。

保証協会付制度融資の利息の利率

保証協会付制度融資の場合、借入金の利息と信用保証協会に対する保証料が必要となります。また、率は自治体によっても異なるのですが、千葉県の場合(H30.4現在)利息と保証料併せて年間1.8%~3.6%になります。100万円借りたとすると、年間18,000円~36,000円。月換算で1,500円~3,000円程度になります。

千葉県制度融資のページです。

千葉県 県制度融資(創業資金)

日本政策金融公庫と保証協会付融資どちらを選ぶか

会社設立で起業した場合の判断軸

会社設立で起業した場合は断然「日本政策金融公庫」でしょう。先が見えない創業時、自分の個人財産を守るためにも無担保無保証は大きなメリットです。

ただし、業種によって地方銀行や信用金庫などの力を上手く使って行きたい方は、保証協会付制度融資を利用してもいいかもしれません。弊社のような士業の場合、金融機関と仲良くすると相当数の仕事を紹介して貰えたりするので、信用金庫から融資を受ける業者も多いです。

個人事業主で起業した場合の判断軸

個人事業主で起業した場合、無担保無保証という制度はあまり意味がありません。会社の場合と異なり、代表者が連帯保証人になろうがなるまいが、結局は融資を受けた個人事業主本人が返済義務を負うからです。

個人的には、日本政策金融公庫の方が早いからオススメかなと思いますが、地方銀行や信用金庫との付き合いも考えて、好きな方を選べば良いでしょう。